미국의 chubbybrain(www.chubbybrain.com)이라는 start up에 특화된 기업 정보 및 Fund Raising 정보를 Intelligence화 하여 방대한 Database를 제공하는 조사기관이 있다. 여기서 운영하는 Private Company에 대한 정보를 제공하는 CB Insight(www.cbinsights.com)는 주요 벤처캐피탈 별로 어떤 기업에 얼마나 투자했는지에 대한 상세한 정보를 제공하는 것으로 유명하다 (표면적으로 보면, 이 업체의 스타트업 DB는 돈주고 보고 싶을 정도의 매력적인 내용들로 구성되어 있어 보인다).

여기서 2013년에 발표한 자료 중 중요한 몇 가지 Fact Sheet를 통해 향후 스타트업 업계의 투자 트렌드가 어느 방향으로 흘러갈 것인지 예측할 수 있을 것 같아, 내용을 공유코자 한다. 물론 국내 시장에서는 미국과는 다른 양상으로 전개될 가능성도 있겠지만, 최근 트렌드만 놓고 보면 2015년 국내 스타트업 업계를 강타할 투자 테마(Theme)를 가늠하는 데 꽤 도움이 될 것 같다.

-

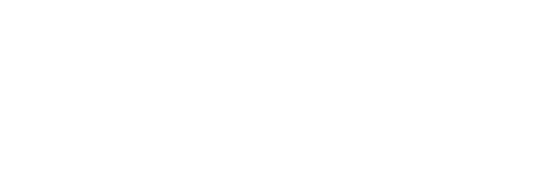

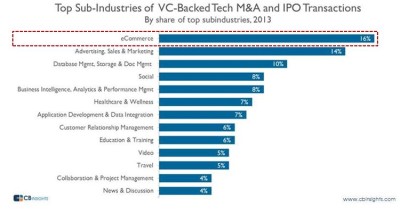

VC가 투자한 영역 중 Top M&A and IPO 분야(Top Sub-Industries of VC-Backed Tech M&A and IPO)

Cubbybrain에 따르면, 2013년 말 기준 미국 시장에서 VC-Backed Exit한 사례 450건 중 eCommerce 관련 분야가 16%로 가장 높은 비중을 차지하고 있는 것으로 나타났다. 그 뒤를 이어 광고/마케팅 영역, DB Management/Storage & Document Management, Social, Business Intelligence/Analytics & Performance Management 영역 등이 2~5위를 차지하고 있다. 재미난 점은 Healthcare& Wellness 영역이 7%로 상위권에 포함되었다는 것이며, Video/Travel도 5% 의 비중을 차지하고 있다.

출처 : CB Insight

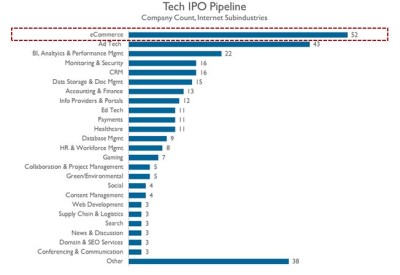

더욱 더 눈길을 끄는 Fact 중 하나는 'Tech IPO Pipeline in 2014'이다. 즉, 2014년 Tech IPO가 예상되는 업체를 이 업체가 예상한 결과 52개가 Commerce 영역에 속해 있다는 점이다. 그 뒤를 이어 광고와 BI/Analytics & Performance Management 영역에서 각각 43, 22개로 분석되었다. 실제로 2014년 미국 Public Market에 IPO한 테크기업 모두를 찾아내어 일일이 비교를 해야 이 업체의 예상치가 어느 정도 정확한 지 비교할 수 있으나, CB Insight가 미국 내 VC가 투자한 모든 Private Company에 대한 단계 별 투자정보를 모두 포함하고 있다는 가정 하에 어느 정도 신뢰성이 있다고 간주해보면, Commerce 영역에 대한 미국 VC의 관심은 매우 각별하다고 할 수 있다.

출처 : CB Insight

-

커머스에 집중적으로 투자하는 미국내 VC도 조금씩 늘어나고 있어

이렇게 VC투자가 집중되고 있는 영역으로 Commerce가 부상하고 있다 보니, 미국내 Top 20권 내에 있는 VC 중에서도 Commerce 영역을 하나의 Theme으로 삼아 포트폴리오를 늘려나가는 VC도 등장하고 있다. 대표적인 VC로 2013년 기준 5위를 차지한 First Round Capital과 Forerunner Ventures 2곳을 꼽을 수 있다.

출처 : CB Insight

특히 First Round Capital의 경우, 별도로 조사한 결과 전체 투자된 포트폴리오 153개 업체 중 47개가 Commerce 유관 Start Up인것으로 분석되었다. 안경을 홈트라이 배송 시스템으로 시장에 안착시킨 '워비파커(Warby Parker)', 택시업계를 뒤흔들고 있는 우버(Uber), Payment Platform인 스퀘어(Square) 등에 모두 First Round Capital이 투자자로 속해있다.

출처 : 로아컨설팅

First Round Capital의 Commerce Start Up은 대부분 Mobile Vertical Commerce/Payment 영역에 속해 있으며, 실제로 표면적으로는 직접 대놓고 상품을 판매하는 전통적 Commerce BM 보다는 오프라인에서 느끼는 고객의 불편한 경험(Experience)을 모바일이 Aggregation하여 살짝 없애고, 결국 오프라인에서의 만족도를 높여주는 'On-Demand Commerce' 모델이 대다수라고 할 수 있다. 결국 고객은 마지막 단계에서 Commerce/Payment와 어떤 식으로던지 연결되어 있는 비즈니스 모델들이라고 할 수 있다.

First Round Capital은 아에 본인들이 투자한 커머스 스타트업을 모아서 'Happy Holidays' 이벤트도 벌였다. Birchbox에서 여성과 남성용 화장품을 파격적인 가격으로 Discount Offer 하는 등 커머스 스타트업들이 모두 모여 특별 행사가를 제공하는 이색 행사였다.

출처 : First Round Capital

First Round Capital에 이어 Commerce 스타트업에 대한 투자 비중을 높이고 있는 Forerunner Ventures의 경우, First Round Capital과 유망한 Commerce 스타트업에 공동으로 투자하는 등 커머스 영역에서의 투자비중을 높이고 있다. 아에 이 VC는 최근 대놓고 Commerce 전문 VC를 표방할 정도로 자사 웹사이트에 본인들이 주로 투자하고 있는 분야를 하기와 같이 표현하고 있다.

출처 : Forerunner Ventures

-

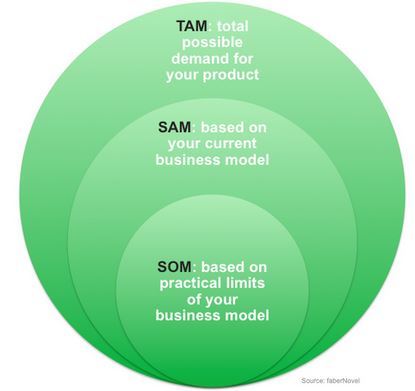

국내도 Commerce Theme이 형성될 까? - 'Collapsing the Value Chain'에 주목하라

미국은 전 세계에서 가장 높은 수준의, 가장 많은 VC의 투자금이 동부/서부를 중심으로 몰리는 곳이다 보니, 다양한 영역에서의 투자가 이뤄지고 있긴 하나, 역시 Commerce 유관 스타트업으로의 투자가 압도적으로 높은 수준으로 보인다. 결국 프론트엔드가 어떤 모양새를 띠던 간에, 결국 고객의 호주머니로 부터 구매동기를 유발케 하고, 구매를 일으키게 하는 사업모델이 단기적으로 'Revenue Stream'을 형성하여 Exit 하기가 좋은 백오피스 역량을 가진 커머스 스타트업에 대한 관심이 큰 것 같다.

그렇다면 국내 상황은 어떨까? 필자가 만나는 많은 전문가들이 Commerce, 그것도 특히 Vertical Commerce 영역에서 구매동기를 강력하게 유발케 하는 스타트업이 미국 만큼 많이 출현하기란 쉽지 않아 보인다고 이야기하는 경우가 많다. 필자도 어느 정도 동의한다. 그러나 가만히 세상을 관찰해 보면, Commerce에 대한 고정관념에서 이제는 탈피할 때가 되지 않았나 싶다.

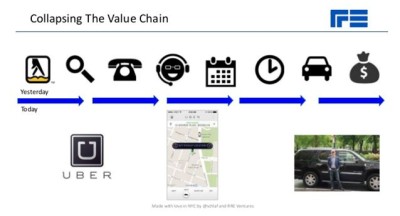

요즘 택시업계를 뒤흔들고 있는 Uber, 종이전단지 시장을 완전히 없애버리고 있는 '배달의 민족'이나 '요기요' 같은 모바일 배달 서비스들, 남성용 셔츠를 전문적인 코디가 직접 방문하여 현장에서 치수를 재고 주문하면 원하는 곳으로 배송해주는 남성전용 맞춤 셔츠 서비스 '스트라입스', 여성용 화장품을 Subscription Base로 Box에 담아 정기구독형으로 판매하는 '미미박스' 등을 가만히 살펴보면 공통점이 있다. 그것은 'Collapsing the Value Chain'이다. 물론 Value Chain의 마지막 단계에서 고객은 흔쾌히 이들 업체가 제안하는 'Commerce Chain'에 비용을 지불케 하는 Commerce를 통해 수익모델을 획득하고 하다.

여러분은 Uber가 왜 성공했다고 생각하는 가? 혹자는 공유경제의 새로운 전형이다라고 이야기하나, Uber가 성공한 이유는 'Collapsing The Value Chain'의 매커니즘을 Platform에 잘 구현했기 때문이다(사실 성공한 대부분의 공유경제모델을 보면 기존 전통적 가치사슬 기반의 사업모델을 breakthrough 함으로써 해당시장을 대체하고 있다. 이는 제레미 리프킨이 최근에 펴낸 한계비용 제로 사회에서도 언급된다. 공유경제 모델은 한계비용을 거의 제로에 가깝게 하기 때문에 기존 한계비용이 높은 전통적 사업모델의 가치사슬에 참여하는 고객이 보다 가치있다고 생각하는 것이다).

출처 http://www.slideshare.net/schlaf/on-demand-everything

우리가 택시가 잡히지 않을 때 콜택시를 부르는 이유는 내가 원하는 시간에, 원하는 장소에 정확히 택시가 와서 나를 목적지로 태워가기 때문이다. 거기에 고객은 비용(Cost)을 지불하는 것이고, 비용을 지불하는 것 이상의 효용(Benefit)이 있다고 느끼니 호주머니에서 기꺼이 돈을 꺼내는 것이다. 그런데 그런 효용이 제대로 작동되지 않는 불편한 경험(Pain)이 현실세계에서 일어난다. 콜택시 번호를 찾고, 상담원에게 목적지를 알려주고, 배차정보를 받을 때 까지 기다리고, 그러다가 배차가 되지 않으면 다시 원점에서 똑같은 경험을 반복하다가 지쳐버리고 만다. 특히 금토 밤 12시 이후 서울시내에서 콜택시를 불러서 내 앞에 도착시키기란 거의 하늘의 별따기다. 미국의 샌프란시스코도 별반 다른 상황이 아닌 것이다.

Uber는 이런 불편한 현실세계의 Generic Value Chain(보편적 가치사슬)을 Push-Button 2번으로 끝내버린다. 거의 3분 이내로 내가 원하는 차량이 내가 원하는 장소로 도착한다. 상담원과 귀찮게 통화하고 배차정보를 받을 필요가 없다.

요즘 '배달의 민족'에 대항하는 '요기요'의 박신혜가 나와서 '왜 다른 물건들 주문할 때는 전화하지 않는데, 배달음식 주문할 땐 전화를 해요?"와 비슷하다. 배달음식을 찾고 보고 결정하는 건 모바일에서 하고, 왜 주문은 결국 전화를 걸어서 하지? 그것 조차도 불편하다는 것이다.

여기에 Commerce의 답이 있지는 않을까? 그동안 소셜커머스, G마켓, 11번가 등이 주도하는 전통적인 Commerce BM에 너무 고정관념을 가지고 있던 것은 아닐까? 정말로 고객이 호주머니에서 기꺼이 돈을 끄집어 내어 쓰고 싶어지게 하는 상황(이것이야 말로 최상의 고객가치 아닌가!)을 만들기 위해서는 기존의 사업기저에 깔린 보편적 가치사슬에 불편하지도 모르고 익숙해서 빠져있는 고객들과 사용자를 면밀히 관찰해야 한다.

그리고 그들의 'Pain Point'가 어느 Value Chain에서 크게 나타나고 있는 지를 살펴보고, 관찰해 보기 바란다. 그 'Pain Point'를 살짝 바꿀 수 있다면, 그것이 Vertical Commerce에서 성공의 단초를 잡을 수 있는 방법일 것이다. 물론 양면시장을 구축해야 하는 Platform 사업자라면, 그 'Pain Point'를 온전히 Platform 운영자가 없애줘야 하기 때문에, 상당한 기술적인 역량(Edge)을 발휘해야 할 것이다.

이런 측면에서 한국의 2015년 스타트업의 출현 트렌드 중 하나는 Vertical Commerce가 될 것이라는 점에 주저하지 않겠다. 그리고 Vertical Commerce를 Theme으로 삼는 VC 또는 Accelerator의 출현도 기대해 본다.