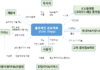

산술평균하면, 한 조합당 약 6.67억 원 규모로 결성이 추진된 것으로 해석할 수 있다.

그러나, 실제 성공적인 청산을 기록한 개인투자조합은 몇개나 될까?

액셀러레이터, 쉽지 않다.

1. 개인투자조합에서 출자한 모든 기업이 양소세 비과세 대상이 아니다.

이걸 호도하여 금융상품화 해서 출자자를 모집하려고 했다가 낭패보기 십상이다. 개인투자조합의 피투자기업이 출자시점에 벤처기업 인증을 받은 기업이 아니라면, 신주 인수 후 보유기간 3년 이상을 채워도 양소세 과세대상이다.

중기부와 회계법인에 확인해 보시라. 대답은 동일하다. 구주인수 케이스는 애시당초 해당이 안된다. 신주인수 후 보유기간 3년 이상 초과, 투자시점에 벤처기업인증을 이미 받은 기업에 한해 구주매매 시 매각차익에 대한 양소세 비과세 대상이다. 이 부분을 아직 인지하지 못하는 액셀러레이터 기관이 제법 많다.

그런데 개인투자조합에서 투자시, 벤처기업 인증을 받았니? 안 받았니 체크하고 투자가 가능한가? 창업 3년차 미만 초기스타트업에 신주인수 50% 이상해야 하는데, 벤처기업 인증 받은 기업이 상대적으로 몇 개나 될까? 그리고 개인투자조합 양소세 비과세는 일몰제여서 언제 헤택이 없어질지 모르는 한시조항이다. 무조건 양소세 비과세로 출자자에게 소개해서는 안된다.

더 중요한 건, 양소세 신고는 조합의 포트폴리오 기업 개별로 회수되는 시점에서 신고기간 내에 해야 한다. 그런데 조합규약에 따라, 결성총액(원금)+기준IRR+운용사(GP) 성공보수는 모두 남긴 후, 초과수익분에 대해서만 중간정산(배분)이 가능하다. 출자자 지분비율대로 중간배분(정산)액이 결정되는데, 조합측면에서 보면 특정 기업의 구주 매도 시점에 매각 차익은 발생했으나, 매각 차익이 조합결성원금을 못 넘는 경우, 중간 배분 자체가 안되는 단점이 존재한다. 그러나 출자자 개별로는 양소세 신고를 진행해야 한다. 즉, 미래 청산 시점에 배분받아야 할 것이 있으나, 기준 IRR 이상으로 회수가 안되었기 때문에 중간 배분은 다른 포트폴리오 기업 몇 개가 구주 매각에 의해 회수 되어 조합 전체 기준수익률 구간을 넘어서는 시점이 되어야 청산 전 중간배분이 가능하다는 이야기다. 하지만 양소세는 매도시점에 개별 출자자별로 해야하는 개별 과세인 관계로 지금 해야 하는 것이다. 이 부분에 대한 출자자에 대한 안내와 홈텍스 신고를 위한 메뉴얼을 잘 준비해야 한다.

출자자들 이 대목에서 매각차익이 생겼으나, 조합전체 기준수익률 이상 회수는 안되어, 배분은 안되고 양소세는 지금 신고하고 내야 하니 뭔가 상실감이 들 수도 있다. 그래도 매각차익이 발생해서 내는 세금이니 초기 스타트업 출자는 성공한 셈이다.

2. 출자자에 대한 소득공제는 벤처기업인증 받은 기업의 투자확인서를 발부받아 교부해야 가능한데, 투자시점에 벤처기업이 아니더라도, 개인투자조합이 0.5억이상 투자하면 해당기업에 대한 사후 벤처기업인증을 GP가 받게 해줌으로써, 투자확인서 발부가 가능하다.

즉, 개인투자조합 출자자의 소득공제구간에 따른 세액공제효과는 매우 강력한 당근책이다. 이 부분이 개인투자조합 출자자를 끌어들이는 매력포인트지, 양소세 비과세에 대한 부분은 케이스가 스트릭트 하다.

3. 만약, 개인투자조합에서 출자한 출자기업이 출자시점에 벤처기업인증을 받은 상태여서, 출자자 별 소득공제률구간에 따른 세액공제와 함께 미친듯이 폭발 성장하여 시리즈 B-C 라운드에 회수하여 매각 차익이 발생했는데 3년 보유 이상이어서 양도세 비과세 신고로까지 이어진다면, 그게 개인투자조합 측면에서 이른바 대박이다.

축하한다.

마지막으로,

이런 험난한 과정을 거쳐서 조합이 성공적으로 청산하더라도, 결성총액이 높지 않고, 액셀러레이터 기관의 출자지분률이 높지 않다면(중기부 법령상 총 결성금액의 5% 이상만 출자하면 됨. 예를 들어 결성총액이 10억 원일 경우, 5000만원 이상 출자), 사실상 회수 시, 출자지분에 따른 배분만으로는 큰 수익을 보기 힘들다. 대부분의 수익은 Carried Interest라고 불리우는 성과보수를 통해 수익극대화가 가능하다. 그러나 이 또한 만만치 않은 것이 현실이다.

액셀러레이터 기관이 300여 개를 넘어섰다.

이들의 주요 역할 중 하나는 극초기 기업, 특히 죽음의 계곡 구간에 있으나, 유망한 팀에 자금 조달의 순기능을 담당하고, 저 마다의 보육(액셀러레이팅)을 통해 그 다음 단계(벤처캐피탈 라운드)로 넘어가는 가교 역할을 하는 것이다.

사실 이것만 놓고 보면, 액셀러레이터 기관만큼 사회적 가치가 높은 기업도 없을 게다. 극초기 투자와 보육이라는 가치가 이제 막 아이디어와 팀만 가지고 시작한 스타트업 기업들에게는 계속 기업(Going Concern)으로서 시장에서 견딜 수 있는 좋은 자양분이 되기 때문이다.

그러나 점점 더 액셀러레이터 기관은 점점 더 팁스 운영사를 중심으로 재편되고 있고, 유망한 극초기 팀들도 팁스운영사의 투자를 통해 자금조달의 효율성을 확보하고 싶어한다. 이에 따라 기존 창업투자회사들도 점점 더 액셀러레이터 등록을 통해 팁스운용사 지위를 확보하려는 경향이 심화되고 있다. 이에 따라 기존 팁스운영사이면서 액셀러레이터 기관들은 운용조합의 규모를 키워 관리보수를 일정규모 이상 확보하는 대형화의 추세로 가고 있고, 어느 시점에서는 창투사와도 초기 스타트업 투자분야에 있어서는 경쟁구도가 심화될 것으로 예상된다.

문제는 이 경쟁에서 살아남지 못한 액셀러레이터 기관들은 어떻게 될 것인가? 라는 현실적인 문제이다.

향후 5년 동안은 이런 현실적인 문제에 대한 슬기로운 사회적 협의 및 액셀러레이터 기관에 대한 중기부의 새로운 접근방안도 모색되는 시기가 되리라 예상해 본다.

![[스타트업 창업 파이터] 생성형 AI로 사고 싶은 가구를 빠르게 찾아주는 서비스가 있다면? 오파크(OPAQUE)](https://verticalplatform.kr/wp-content/uploads/2023/10/가구-이미지-218x150.jpg)

![[스타트업 창업 파이터] 로쉬코리아 “액티브시니어를 위한 디즈니플러스를 꿈꾸다”](https://verticalplatform.kr/wp-content/uploads/2023/08/maxresdefault-218x150.jpg)

![[스타트업 창업 파이터] 더패밀리랩 “출산 후 엄마들의 건강걱정, 헤이마마 앱으로 한방에 해결”](https://verticalplatform.kr/wp-content/uploads/2023/08/헤이마마-218x150.jpg)

![[스타트업 창업 파이터]블루웨일컴퍼니, “남는 공간으로 임대업 하세요!”](https://verticalplatform.kr/wp-content/uploads/2023/08/mqdefault-218x150.jpg)