필자는 버티컬 플랫폼 사이트를 통해 지난 2015년 9월 국내에서는 처음으로 국내 모바일 온디멘드 지형도(Mobile On-Demand Landscape)를 IT알려줌 코너를 통해 발표한 바 있다 (바로 가기). 또한 그 이전인 8월에는 국내 최초로 '국내 푸드테크 지형도' 를 정리하여 역시 IT알려줌 코너를 통해 릴리즈하였다(바로 가기)

-

국내 MOD(Mobile On-Demand) 투자 실적은?

필자는 2012년 이후 부터 국내 주요 대기업의 플랫폼 전략컨설팅을 수행한 바 있고, 특히 그 중에서도 커머스 플랫폼에 대한 연구활동을 지속해 왔다. 재미난 사실은 최근 미국 VC(Venture Capital) 펀드의 주요 투자영역 중 하나로 MOD(Mobile On Demand)가 부상하고 있다는 것이며, MOD는 공유경제(Sharing Economy) 영역과도 오버랩되면서 결제수단과 간단한 소셜인증 기반으로 서비스가 빠르게 커머스화 되고 있는 영역 중 하나이다. 전통적인 유형상품 중심의 Product Commerce(기존 Direct E-Commerce 사업자)가 아닌 Service가 Mobile을 통해 빠르게 Commerce Platform화 되는 지점이라고 할 수 있다.

특히 Direct E-Commerce 영역은 아마존, 알리바바 등 규모와 범위의 경제를 확보한 업체들이 물류/배송을 내부화함으로써 점차 오프라인 리테일 시장을 온라인으로 끌고 있는(Online To Offline) 영역이어서 대규모 투자를 수반하는 경향을 보이고 있다. 그러나 MOD 영역은 소수 인력과 특정 지역 또는 로케이션을 중심으로 소수 고객의 만족도를 극대화시키고, 이들이 자발적인 팬보이(Fan Boy)로 그들의 소셜미디어/SNS를 통해 바이럴(Viral)되는 독특한 특성을 가지고 있다. VC 펀드 입장에서는 네트워크 효과가 상대적으로 빠른 MOD 영역에서 Category Killer로 성장 가능한 스타트업에 관심을 가지게 되는 이유이다.

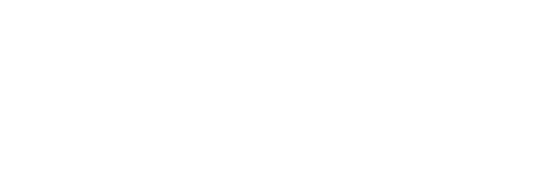

필자는 Mobile On-Demand Service의 개념을 하기와 같이 정의하고 있다.

온라인(모바일)을 통해 고객의 Demand를 즉각적으로 Aggregate하고(Just In Time), 고객의 실질적인 Unmet Needs/Pain은 Offline을 통해 Fulfillment 되는 커머스의 유형(모바일 간편결제 수단과 소셜 인증 프로세스 +섬세한 Human Touch가 개입됨)

국내에서 이러한 Mobile On-Demand 서비스 정의에 부합되고, Angel 투자 이상받은 스타트업을 조사한 결과를 찾아볼 수 없다. 그래서 다양한 문헌조사 및 업계 관계자 인터뷰를 거쳐 처음으로 정리한 것이 [국내 Mobile On-Demand Landscape] 지형도이다(하기 이미지 참조).

* Notice : 2015년 9월 중순 시점 기준으로 작성된 버전입니다. 9월 이후 엔젤투자 이상 자금조달된 MOD 스타트업은 반영되지 못했습니다

조사 결과, 음식배달(중계), 물품배달(중계), 교통, 이벤트(티켓), 여행&숙박, 식당예약, 홈서비스, 차량&주차 영역에서 빠르게 MOD 스타트업이 나타나고 있으며, 헬스&뷰티, 패션 등의 영역은 아직 이렇다할 MOD스타트업이 눈에 띄지 않는 것으로 분석되었다. 이 영역은 현재 미디어콘텐츠 관점에서 MCN(Multi-Channel Network) 트렌드를 형성하고 있는 핵심 카테고리인데, 2016~17년에 걸쳐 실제 유무형 상품이 연계되면서 MOD Category로 빠르게 편입될 것으로 예상되는 분야라고 할 수 있다. 실제 스타트업 조사는 MOD 선정 기준을 하기와 같이 정하고 국내 스타트업만을 대상으로 조사하였다.

- Just in time : Push Button 몇번으로 즉각적으로 고객의 Demand가 취합

- Mobile First : 스마트폰을 통해 주로 Demand가 Aggregate

- Only Startup : 미상장사만을 대상으로 함

- Investment : Seed/Angel 투자 이상 자금조달 받은 미상장 스타트업

2015년 9월 중순 기준(2012이후)으로 해당 시점까지 상기 조건에 해당하는 스타트업 조사결과를 바탕으로 투자라운드 별 금액(누적) - 투자건수-전체 금액 비중을 분석한 결과 하기와 같이 분석되었다.

정리해보면 다음과 같이 요약될 수 있다.

1. 국내 모바일 온 디멘드(Mobile On Demand) 주요 분야 별 투자받은 모든 스타트업 조사결과, 2015년 9월 중순 기준 누적 투자규모는 3,125억 원

2. 이중 가장 많은 투자 라운드는 Series A/B라운드이며, 각각 10번/20회에 걸쳐 진행됨. 두 라운드의 누적투자규모는 966억 원

3. Pre-Series A 라운드 투자까지 포함하면 Pre Series A~Series B 라운드 투자규모(누적)는 1,287억 원 규모

4. 상대적으로 횟수는 적으나(4회), 가장 많은 투자규모는 Series C 라운드로 누적투자규모는 1,405억 원(어찌보면 당연한 일. Multiple Round로 갈 수록 투자규모는 커지고, 수익률은 초기 투자자보다 낮아짐)

Series C-D 라운드 투자금액이 예상보다 작은 규모가 아니라는 점에서 관심을 가져볼 만 한데, 배달의 민족이나, 직방의 경우 골드만삭스 계열 대형 사모펀드에서도 Later Stage 증자에 참여함으로써 향후 국내에서도 빠른 시간 내(2016~2018년 내) 이들 기업의 M&A나 주식공개상장(IPO)을 통해 주가차익을 올릴 수 있는 산업으로 인지하고 있다.

-

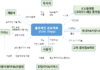

VC의 편애? - 특정업체의 편중, 쏠림현상

미국 또한 MOD 스타트업에 대한 투자가 해마다 상승하고 있다. QZ.com(http://qz.com/404668/of-all-the-funding-on-demand-startups-raised-in-2014-uber-took-60/)에서 조사한 내용을 보면 미국내 온디멘드 스타트업 펀딩규모는 2010년~2015년 5월 기준 누적으로 약 100억 달러에 달하는 것으로 나타났다. 그런데 주목할 만한 점은 Taxi On Demand 서비스인 Uber가 차지하는 비중이 2014~5년만 기준으로 보면 60% 이상을 차지하고 있는점. 얼마 전(2015년 12월 초)에는 72조 기업가치로 2조의 신규 자금조달에 성공했다고 발표한 것을 추가적으로 감안한다면, 2015년 미국 내 온디멘드 투자규모에서 Uber가 차지하는 비중은 압도적이라고 할 수 있다.

한국은 그럼 어떨까?

한국도 미국처럼 특정 한 개 업체에 VC Fund가 편중되는 것은 아니나, 쏘카, 요기요, 배달의 민족, 직방, 야놀자 등 5개 기업에 전체 누적 투자규모 의 80%가 몰려있어 쏠림현상이 존재한다고 할 수 있다(이들 5개 기업의 누적 투자규모는 약 2,470억 원. 2015년 12월 직방의 골드만삭스 사모펀드의 380억 원 신규 투자는 제외된 금액임).

특히 쏘카, 배달의 민족, 직방의 경우 우리가 흔히 Venture Capital이라고 부르는 창업투자회사(벤처육성특별법 상 집합투자업종으로 분류되는 미상장벤처기업에 투자를 전문으로 하는 조합운용사)이외에 베인캐피탈, 골드만삭스 등 규모가 큰 사모펀드(PEF, Private Equity Fund)도 참여하여 눈길을 끈다.

Uber로 돈이 모이는 이유는 조만간 주식시장에 상장함으로써 주가차익을 단기적으로 올리고, 장기적으로도 성장이 기대된다는 시장의 반응일 것이다. 마찬가지로, 국내도 이들 5개 스타트업으로 VC Fund, PEF의 돈이 몰리는 이유가 Uber와 크게 다르지 않다.

오히려 최근 실적부진과 자금난으로 560억 원의 전환사채(CB, Convertible Bond)를 제3자 배정방식으로 발행하여 자금조달에 나선 옐로모바일에 대한 시장의 우려가 높아지고 있는데, 국내 온디멘드 서비스 업체들이 Vertical Platform Industry에서 Category Killer로 우뚝 서서 주식시장에 상장할 수 있다면, 카카오의 다음인수를 통해 우회상장한 사례 이후 이렇다할 스타 스타트업이 부재한 작금의 현실에서 시장의 임팩트가 꽤나 클 것이다. 쏘카, 배달의 민족, 직방 등 3개 스타트업의 경우 대형 M&A 또는 공개상장의 시기가 내년 또는 후년 내에 도래할 가능성이 높아 보이는 기업이라고 할 수 있다.

앞으로 계속해서 국내 MOD 시장을 관찰하면서, 새로운 Online To Offline(O2O) 커머스 영역을 만들어내고 있는 이들 온디멘드 스타트업의 발굴과 알리는데도 주력할 예정이다. 관심있는 스타트업이 있다면 주저말고 필자에게 연락주기를!

![[스타트업 창업 파이터] 생성형 AI로 사고 싶은 가구를 빠르게 찾아주는 서비스가 있다면? 오파크(OPAQUE)](https://verticalplatform.kr/wp-content/uploads/2023/10/가구-이미지-218x150.jpg)

![[스타트업 창업 파이터] 로쉬코리아 “액티브시니어를 위한 디즈니플러스를 꿈꾸다”](https://verticalplatform.kr/wp-content/uploads/2023/08/maxresdefault-218x150.jpg)

![[스타트업 창업 파이터] 더패밀리랩 “출산 후 엄마들의 건강걱정, 헤이마마 앱으로 한방에 해결”](https://verticalplatform.kr/wp-content/uploads/2023/08/헤이마마-218x150.jpg)

![[스타트업 창업 파이터]블루웨일컴퍼니, “남는 공간으로 임대업 하세요!”](https://verticalplatform.kr/wp-content/uploads/2023/08/mqdefault-218x150.jpg)