많은 초기플랫폼 팀에 엔젤/시드투자하면서 매번 느끼는 점 몇가지를 간단히 정리해 본다.

1. 플랫폼 BM은 특성상 단면시장-양면시장-다면시장적 성격으로 파편화된다. 단, 단면시장을 확보(직접 네트워크 효과 획득) 후, money side측을 끌어들여 양면시장화 하려는 특성이 강하게 나타날 수 밖에 없다(수익모델의 확대관점에서)

2. 많은 경우, 플랫폼 BM은 Marketplace형, SaaS형, 정기구독형 등이 대세를 차지한다. Marketplace형은 Vertical E-Commerce를 포함하고, 상당수의 O2O/On-demand 서비스를 추구하는 유형들이 Marketplace를 지향한다. 왜냐하면 기존 Legacy Player들이 전형적인 파이프라인 구조여서 고객입장에서는 비효율적이고, 정보탐색비용이 많이 들고, 돈은 나가는데 짜증이 해결되지 않기 때문에 Marketplace를 구축하여 이를 해결하는데 집중하기 때문이다.

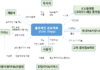

3. Marketplace형은 결국 GMV(Gross Merchandize Volume)와 Net Profit의 성장세를 가지고 교차네트워크가 발생하는 시점부터 승부수를 띄워야 한다. 오픈한지 일년 지났는데 우리가 최고 마켓플레이스라고 이야기한다면, 지표를 가지고 이야기해라.

* Marketplace형 비즈니스 모델의 주요 지표와 관련된 내용은 하기 사이트를 참조하라

3 Essential Marketplace Metrics

SaaS형 플랫폼 BM을 지향한다면, ARR, MRR, MRR Churn, Paid CAC, LTV 등의 관련 지표가 없다면 투자자들을 설득하기 힘들고, 우리 사업이 성장하고 있는지 증명하기도 힘들다.

* SaaS형 비즈니스 모델의 주요 지표와 관련된 내용은 하기 사이트를 참조하면 도움이 많이 된다.

SaaS Metrics Guide 바로가기

SaaS Metrics 2.0

또 Subscription Commerce형 플랫폼 BM도 비슷하다. MRR, MRR Churn, CAC/LTV ratio가 중요하다. 정기구독자가 증가하고 있는데 이탈되지 않고 대부분 1년 지나도 다시 재가입한다고 주장하지 말고, 지표로 보여줘야 설득력을 높일 수 있다.

* Subscription Commerce 비즈니스 모델의 주요 지표와 관련된 내용은 하기 사이트를 참조하라

Subscription Commerce Metrics

Sbbscription Metrics

4. 요즘은 하이브리드형도 많이 나온다. Marketplace의 속성과 SaaS, 여기에 적당한 콘텐츠까지 가미해서 구독경제성격까지. 그러나 한꺼번에 이게 가능한게 아니다. SaaS로 시작해서 고객을 모으고, 정기구독형으로 진화하고, 비로서 마켓플레이스로 성장하면서 투자자들이 관심을 가진다. 스케일업에 대한 플랜을 명확하게 수립해야 한다. 그에 따라 관리해야할 지표의 성격도 변화하기 때문이다. 관리지표란 변화하는 것이지 대부분 고정되어 있지 않다. 비즈니스 모델의 성장단계에 따라 관리지표도 변화하기 마련이다.

버티컬 플랫폼 업계의 혁신자가 되고 싶다고 주장하는 팀들은 많지만, 결국 Actionable Metrics를 가지고 스토리텔링해야 한다. 플랫폼은 처음부터 끝까지 데이터로 시작해서 데이터로 끝나고, 데이터가 New Asset이 되어 결론적으로 Monetization으로 연결되는 것이다. Monetization의 과정에서 유형이 갈라질 뿐이다. 마켓플레이스형이냐, 정기구독형이냐, SaaS형이냐, 단순판매/광고형이냐 등.

이건 일반적 투자자들이 요구하는 손익지표의 이야기가 아니다. 플랫폼이라고 주장하고 싶으면, 네트워크효과가 어떻게 Metrics로 나타나고 있는지 증명해야 한다. product-market fit? 그것은 바로 Metrics로 증명하는 것이다. 시장과 고객간의 정합성이 일어나고 있음을 당신은 무엇으로 증명할 것인가? 이것이 Metrics, 또는 지표, 또는 Traction이라는 용어로 논의되고 있음이다.

저마다의 지표에 관심을 가져보자. 앞 부분 스토리가 어마하게 좋아도, 결국 플랫폼 BM은 Actionable Metrics로 승부수를 던져야 한다. 그리고 절대 누적 지표/데이터를 가지고 하지 말자. 처음 런칭한 시점부터 현재까지의 히스토리 데이터/지표가 중요하다. Fluctuation이 있다면, 왜 그렇게 되었는지 마켓테스트의 과정에서 팀이 경험했던 내용을 담담히 이야기해라. 그러면 이해한다 투자자들도. 오히려 그걸 가리겠다고 누적지표로 이야기하는 것은 절대 금물. 그래서 Traction(견인지표, 우리 회사가 제공하는 서비스/제품의 가치가 우리가 타겟으로 삼는 고객에게 제대로 전달이 되고 있는지를 시간의 흐름에 따라 볼 수 있는 지표)이 중요하다고 이야기하는 것이다.

이 땅의 많은 초기 Platform Wannabe를 위하여!

![[스타트업 창업 파이터] 생성형 AI로 사고 싶은 가구를 빠르게 찾아주는 서비스가 있다면? 오파크(OPAQUE)](https://verticalplatform.kr/wp-content/uploads/2023/10/가구-이미지-218x150.jpg)

![[스타트업 창업 파이터] 로쉬코리아 “액티브시니어를 위한 디즈니플러스를 꿈꾸다”](https://verticalplatform.kr/wp-content/uploads/2023/08/maxresdefault-218x150.jpg)

![[스타트업 창업 파이터] 더패밀리랩 “출산 후 엄마들의 건강걱정, 헤이마마 앱으로 한방에 해결”](https://verticalplatform.kr/wp-content/uploads/2023/08/헤이마마-218x150.jpg)

![[스타트업 창업 파이터]블루웨일컴퍼니, “남는 공간으로 임대업 하세요!”](https://verticalplatform.kr/wp-content/uploads/2023/08/mqdefault-218x150.jpg)