Overview

- 서비스(제품)명/기업명: Paidy/ Exchange Co.(Tokyo, Japan)

- 서비스일: 2014년

- 서비스 내용: 온라인 결제 시 카드나 기타 인증절차 없이 물품 주문이 가능한 신용결제 서비스

- 서비스 실적:미공개

- 수익모델: 이용 수수료

- 투자관련: 2014년 7월에 330만 달러의 Series A Round를 500 Startups, Cherubic Ventures, Recruit Strategic Partners, CyberAgent, Arbor Ventures 로부터 투자 받음

Service/Product Video

Usage Process

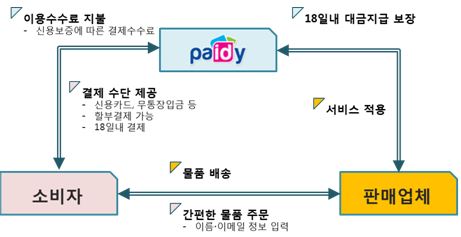

1) 물품주문: 온라인에서 물품을 구매하고자 하는 소비자는 Paidy 가맹 사이트에서 결제 수단으로 Paidy를 선택할 수 있음. 결제 수단 선택이 완료되면, 별도의 인증절차나 결제 프로그램 실행 없이 이름과 이메일주소 입력만으로 물품 주문이 완료됨. (하기 이미지는 웹사이트 참조)

2) 대금지불: 물품주문을 완료한 소비자는 Paidy 계정에서 결제필요 금액을 최대 18일 내에 입금해야 함. 이때 소비자는 최대 36가지의 서로 다른 결제 수단(예: 핸드폰 결제+신용카드 결제)을 이용하여 결제를 할 수 있음. 또한, 필요한 경우 할부 기능도 이용할 수 있음.

※Paidy 측은 온라인 판매사업자에게 최대 18일까지 대금지급 보증

창업자 배경 및 역량

- 창업(자) 배경: 창업자인 Russell Cummer는 前골드만삭스 일본지사 트레이더로 퇴사 후 지금의 Exchange Corp.을 창업. P2P 대출 서비스를 운영하다, 일본 전자상거래 거래금액 중 신용카드가 차지하는 비율이 60%에 불과하다는 사실을 알고, 지금의 Paidy 서비스를 고안함. (참고: 미국 전자상거래 신용카드 결제 비율 80% 이상)

- 기술 역량:Easy System Integration/API

- 향후 계획:수년내 홍콩, 한국, 인도네시아 시장 진출 예정

ROA Comment

- 고객에게 어떤 가치/효용을 제공하는가?

온라인 신용결제 서비스인 Paidy는 소비자 편의를 극대화시키면서, 판매자에게 더 높은 수익을 보장해준다. 구매자는 물품 주문 시 지금과 같이 본인인증, 앱카드 실행 등 귀찮은 절차를 거치지 않아도 된다. 이렇게 결제가 편해지기 때문에 궁극적으로 이는 더 많은 소비로 이어지게 된다. 따라서 판매자 입장에서는 물품 대금 지급이 늦어지더라도 높은 수익을 올릴 수 있게 된다.

- 기존의 어떤 문제/불편을 해결하는가?

온라인 쇼핑몰에서 물품 구매 시 결제 방식은 상당히 까다로운 편이다. 현재 지원하는 신용카드 결제의 경우, 공인인증서 혹은 결제 프로그램을 설치해야 하고 비밀번호도 입력을 해야 한다. 이러한 방식은 카드사 별로 다를 때도 있다. 또한 다른 PC에서 결제 시에는 공인인증서 복사 등 여러 절차를 거쳐야 한다. 하지만 Paidy를 이용하면 이런 과정이 대폭 생략된다. 단순히 본인 이름과 이메일 주소만 입력하면 주문이 완료되기에, 불편함이 없다. 그리고 최종 결제는 18일 내에만 하면 되고, 결제 수단이나 방법도 다양하게 지원되고 있어 좀더 여유로운 자금 흐름을 확보할 수 있다.

- BM의 국내 적용 가능성은?

최근 국내에서도 간편한 결제 서비스를 주목하고 있다. 이처럼 간편 결제에 대한 소비자 욕구가 늘어나고 있는 실정이기에, Paidy 같은 서비스는 충분히 국내 적용이 가능하다. 게다가 이미 Paidy 측에서 준비를 하고 있는 것으로 알려졌다. 다만, 거래 자체가 신용에 근거하여 이루어진다는 점을 고려했을 때 불필요한 문제가 야기될 가능성이 있다. 예를 들어, 결제는 나중에 해도 되기에 생각 없이 무분별하게 물품을 구매하거나, 무작정 할부로 구매를 하게 될 수 있다. 이로 인해 나중에 소비자, 판매업체, Paidy 모두 손해를 입게 되는 상황이 발생할 수 있다. 현재 Paidy 측에서는 이런 리스크는 자체적으로 안고 가겠다는 입장이지만, 서비스 영역이나 규모가 확대될 시에는 마땅한 대비책이 있어야 할 것이다.

![[스타트업 창업 파이터] 생성형 AI로 사고 싶은 가구를 빠르게 찾아주는 서비스가 있다면? 오파크(OPAQUE)](https://verticalplatform.kr/wp-content/uploads/2023/10/가구-이미지-218x150.jpg)

![[스타트업 창업 파이터] 로쉬코리아 “액티브시니어를 위한 디즈니플러스를 꿈꾸다”](https://verticalplatform.kr/wp-content/uploads/2023/08/maxresdefault-218x150.jpg)

![[스타트업 창업 파이터] 더패밀리랩 “출산 후 엄마들의 건강걱정, 헤이마마 앱으로 한방에 해결”](https://verticalplatform.kr/wp-content/uploads/2023/08/헤이마마-218x150.jpg)

![[스타트업 창업 파이터]블루웨일컴퍼니, “남는 공간으로 임대업 하세요!”](https://verticalplatform.kr/wp-content/uploads/2023/08/mqdefault-218x150.jpg)