-

AmazonFresh의 탄생, 온라인 식료품 시장에 대한 구애의 시작

90년 대 후반, 닷컴 열풍이 한 창 출렁이고 있을 무렵, 식료품(Grocery)을 인터넷으로 주문하고 배송해주는 새로운 스타일의 E-Commerce BM이 나타난 바 있다. 지금은 사라지고 없지만 혹시 여러분 중에 HomeGrocer.com, Webvan이라는 업체를 기억하고 있다면, 이들 업체가 한 때 미국 E-Commerce 시장의 기린아로 부상한 사실을 알고 있을 것이다. HomeGrocer.com은 IPO까지 갔으나, 많은 손실을 입고 2000년 6월에 Webvan에 의해 헐값에 인수당했고, 아이러니컬하게도 Webvan은 Amazon이 다시 접수하게 되는 상황을 맞이하게 된다.

2007년 8월, 아마존은 자회사로 AmazonFresh를 설립하고, 시애틀을 기점으로 본격적으로 Home Grocery Delivery 사업에 뛰어들었다. 즉, Amazon이 Home Grocery사업에 관심을 가지게 된 것은 알고보면 꽤 오래전 부터 계획된 일이었던 것이다. 2013년 6월, AmazonFresh는 로스엔젤레스로 서비스 지역을 확대한다고 발표하면서 35달러 이상 구매하는 AmazonFresh 고객에 한해 '무료 당일 및 아침 배송(Free Same Day and Early Morning Delivery)' 서비스를 시작하였다.

AmazonFresh 고객은 반드시 'Amazon Prime Fresh'에 가입해야 하는데, 이 서비스는 Amazon Prime 서비스를 모두 포함하고 있는 프리미엄 서비스이다. 이 프리미엄 서비스는 연 299달러를 내면 아마존 프라임 서비스를 그대로 이용할 수 있고, 회수에 제한 없이 신선한 식료품을 무료 당일 아침에 배송받을 수 있는 것이 특징이다. 물론 아마존 프라임과 마찬가지로 30일 동안 무료로 체험한 후 가입 가능하다(현재 시애틀, 로스엔젤레스, 샌프란시스코 지역에서 서비스 제공).

[AmazonFresh 고객이 실제로 촬영한 동영상]

-

Amazon Dash의 발표, 온라인 식료품 시장 선점을 위한 매개(Medium)

2013년 6월 AmazonFresh 서비스의 지역 확장을 발표하면서 아마존이 내건 슬로건 중 하나는 '당일 배송 받거나 혹은 신선한 아침마다 받으세요'로 요약할 수 있을 것 같다. 특히 당일 배송 시스템을 위한 물류유통망 구축에 누구보다 공을 들여온 아마존에게 이는 어쩌면 당연한 고객가치 중 하나일 것이다. 더욱 더 재미난 사실은 2014년 4월 초, 바코드 스캐닝과 음성지원 기반의 식료품 주문이 가능한 IoT 기기인 Amazon Dash를 발표한 것이다.

Amazon Dash는 AmazonFresh 가입고객에 한 해 현재 무료로 제공되고 있다(지역은 시애틀 인근 및 샌프란시스코 지역 사용자에 제한적으로 적용). 현재 AmazonFresh를 통해 주문/구매 가능한 식료품 포함 상품의 가지수는 약 50만 개인데, 집안에 이 Dash를 가지고 있다가 필요한 물건의 바코드를 Dash로 스캐닝하거나, 바코드가 없으면 음성으로 간단히 제품 이름을 말하는 것 만으로 Wifi를 통해 자동으로 해당 상품내역이 AmazonFresh의 해당 고객 페이지에 바로 추가된다. 소비자는 주문 내역을 바로 확인한 후, 결제버튼을 클릭하면 당일 배송 시스템에 의해 아침에 신선한 식료품을 받을 수 있다.

[Amazon Dash의 동영상]

2007년 AmazonFresh의 자회사 설립, 2013년 AmazonFresh 서비스의 지역 확대 및 당일 배송 아침 도착 서비스의 본격화, 2014년 Amazon Fresh 가입고객만을 위한 Amazon Dash 기기의 무료 배포. 무려 8년에 걸쳐 차분히 준비해온 아마존의 '식료품' 사랑은 어디에서 기인한 것일 까?

-

Last Mile Quest for "Total Retail Domination?"

미국의 저명한 비즈니스 매거진인 패스트 컴퍼니에서 2013년 8월에 의미심장한 분석 기사를 발표한 바 있다. 제프 베조스의 AmazonFresh를 다각도로 분석한 이 기사(http://www.fastcompany.com/3014817/amazon-jeff-bezos)를 가만히 보면 최근 AmazonFresh에 대한 전략적 공세가 이해가 가는 대목을 발견할 수 있다.

1. Amazon's increasing dominance is now less about what it sells than how it sells.

-제프 베조스의 e-Commerce에 대한 신념 중 하나는 무엇을 파느냐의 문제가 아니라, 어떻게 파느냐가 중요하다는 점. e-Commerce 이용 고객의 핵심 가치명제 중 하나는 가격도 중요하지만 '속도(Speed)'가 더 중요해지고 있음. 2일 내 배송, 연간 79달러의 회비로 시작한 Amazon Prime 서비스를 시작한 이유도 점점 더 속도가 중요해졌기 때문. AmazonFresh는 Amazon Prime 서비스의 혜택을 그대로 계승하고, 당일 배송의 가치를 더 넣음으로써 오프라인에서 식료품을 구매하려는 고객의 기대와 경험치 보다 더 나은 기대와 경험치를 제공

2. AmazonFresh is actually a Trojan horse, a service designed for a much greater purpose.

-AmazonFresh는 아마존에게 알려진 것 이상의 목표가 숨겨져 있는 일종의 트로이 목마와도 같음. 제프베조스는 AmazonFresh를 통해 온라인 식료품 시장에 뛰엄듦으로써 Monthly Customer가 Weekly Customer로, 더 나아가 Daily Customer로 전환되기를 원한다는 것. 즉, 속도 경쟁에서 승리를 하면(Same-Day Delivery), 그리고 기존 아마존 프라임 고객이 AmazonFresh의 경험까지 더해지게 되면 사실상 Online Store에서는 경험할 수 없기 때문에 Physical Store를 이용했던 고객들 상당 수가 더욱 더 빈번히 아마존을 이용할 수 밖에 없게 될 것이라고 생각하고 있음.

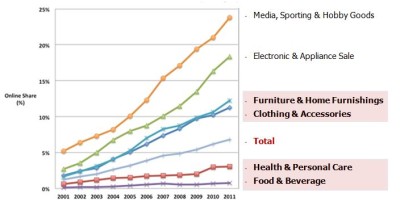

일반 소비자가 여전히 Online (또는 Mobile)에서 구매를 주저하는 상품/제품 카테고리 중 하나로 'Food & Beverage'를 포함한 식료품이라는 사실은 아마존이 왜 AmazonFresh에 집착하는 지를 보여주는 좋은 대목으로 보인다. 한 조사기관의 자료에 따르면(하기 도표 참조), 미국 내에서 가장 Online Shopping이 저조한 영역이 바로 식료품 영역으로 조사되었다. 90년 대 후반 Webvan과 HomeGrocer.com이 진입하였으나 실패한 바로 그 영역이 여전히 현재 시점에서도 소비자의 외면을 받고 있는 것이다. 그 이유에 대해서는 여러가지로 해석이 있을 수 있겠으나, 가장 큰 원인 중 하나는 신선도 유지에 대한 불확신에 기인하고 있을 확률이 높다. 식료품의 특성 상, 다른 Online Shopping Category 대비 신선도 유지에 대한 불확실성이 제거되지 않는 한 식료품을 Online에서 구매하려는 니즈보다는 좀 멀리 있어도 직접 월마트에 가서 구매할 확률이 높을 것이다(또한 신선도 유지는 가족과의 건강과도 직결되어 있다).

[Online Share of Retail Sales by Category]

출처 : Source: http://jeff.a16z.com/2014/01/15/the-tipping-point-e-commerce-version/

[이미지를 클릭하면 원본 크기에서 볼 수 있습니다]

제프베조스의 입장에서 보면, 아마존 창립 후 20여년의 세월 동안 거의 모든 Online Shopping Category 영역을 e-Commerce 플랫폼안으로 끌어들였으나, 지금도 선점하지 못한 영역이 식료품 영역이었으리라. AmazonFresh를 자회사로 설립하고, 대도시 중심으로 당일 배송 시스템을 갖추기 위해 물류유통망을 확대하고, 아마존 프라임 서비스를 런칭하고, 드디어 Amazon Dash와 AmazonFresh Prime 서비스를 통해 당일 배송 서비스 체제를 갖추게 된 이유가 어찌보면, 이 무주공산이자, 가장 큰 기회의 영역이 남아있기 때문은 아닐까? 그에게 '식료품' 시장은 '그걸 어떻게 온라인 쇼핑의 제품으로 끌어들일 수가 있지?'가 아니라, '저걸 어떻게 하면 아마존의 새로운 시장영역으로 개척할 수 있을까?'로 보였던 것이다.

식료품 시장을 아마존의 e-Commerce 플랫폼 안으로 끌어오는 것, 그것이야 말로 제프베조스가 원하는 'Total Retail Domination' 전략이었던 것이다.

-

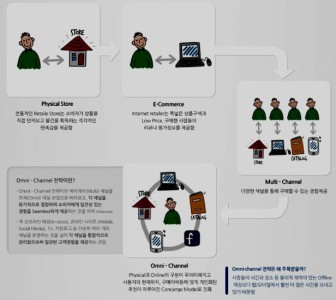

이제 커머스는 'Omni-Channel'의 전쟁이다

여러분은 옴니채널(Omni-Channel'을 들어보았는지? Wikipedia 에 따르면, Omni-Channel 전략이란 여러 개의(Multi) 채널을 전체(Omni) 채널 관점으로 바라보고, 각 채널을 유기적으로 결합하여 소비자에게 일관성 있는 경험을 Seamless하게 제공하는 것을 의미한다.

즉, 오프라인 매장(In-store), 온라인 사이트(Web, Mobile, Social Media), TV, 카탈로그 등 단순히 여러 개의 채널을 운영하는 것을 넘어 각 채널을 통합적으로 관리함으로써 일관된 고객 경험을 제공하는 것이다. 좁은 의미로는 저렴한 가격을 내세우는 Internet Retailer에 위협받고 있는 전통적인 Offline Retailer의 생존 전략을 의미한다. Omni-channel을 구현한다는 것은 최종 구매를 어디서 하느냐 보다 전 채널이 Seamless한 경험으로 연결되고, 각각의 단계(서칭 - 구매 - 포인트 적립 - 리워드 - CRM 등 Redemption Loop의 총체적인 관리)별로 Data도 연계되는 것이 중요하다.

로아컨설팅에서 이를 인포그래픽으로 간단히 정리를 해 보았다(하기 인포그래픽 참조).

[What is Omni-Channel?]

출처 : ROA Consulting, 2014. (이미지를 클릭하시면 원본 크기로 볼 수 있습니다)

Amazon Dash를 놓고 IoT Commerce의 일환이라는 시각도 있다. Amazon Dash가 WiFi라는 근거리 무선 네트워크 기술을 통해 AmazonFresh 고객계정의 웹사이트에 주문내역이 그대로 Transfer 된다는 측면에서 보면 낮은 단계의 IoT 기기를 기반으로 하는 커머스 프로세스라고 볼 수도 있겠다.

그러나 필자는 좀 더 전략적인 측면에서 아마존의 e-Commerce 플랫폼 전략의 테두리 안에서 Amazon Dash를 봐야 한다고 생각하며, 좀 더 나아가서는 옴니 채널 전략을 구사하려는 아마존의 전략 관점에서 해석해 볼 수 있다고 판단된다. 물론 옴니 채널을 아마존이나 eBay와 같은 Internet Pure Player에 의해 일어나는 쇼루밍(ShowRooming, ShowRooming은 오프라인 매장에서 상품을 직접 체험한 뒤 실제 구매는 가격이 저렴한 온라인 사이트에서 하는 것을 의미) 을 막고, Click & Motar로의 변신을 위해 Physical Store/Offline Retailer들이 전형적으로 추구하는 전략으로 회자되고 있으나, 이제 필자가 보기에 사실상 Commerce 시장에서 On/Offline의 경계는 흐릿해지고, 구분하는 것 자체가 의미가 없어 보인다. 역쇼루밍(Reverse ShowRooming, ShowRomming과 반대로 온라인에서 상품을 서칭한 후, 오프라인 매장에서 직접 경험해보고 구매하는 행위)현상 또한 일어나는 요즘, 옴니 채널을 Offline Retailer의 전유물로 삼기에는 무리가 있어 보인다.

다시 말하면, 옴니 채널은 이제 Offline의 Physical Store던, Online e-Commerce 사업자던, 고객의 Seamless한 쇼핑경험을 고객이 물건을 구매하기 위해 액세스(Access)하는 모든 채널에서 제공가능 해야 채널 전략으로서 그 의미가 있다고 할 수 있다. 점점 더 고객이 제품과 상품의 정보를 서칭하고 액세스하는 채널은 다변화 되고 있고, 어떤 채널이던지 간에 해당 특정 고객이 어디서 얼마나 무엇을 구매했는지 인지하여 관리될 필요가 있다. Redemption Loop가 각 채널 별로 개별적으로 관리되는 것이 아니라, 옴니 채널적 관점에서 통합적이고 유기적으로 구축되고 관리되는 것이 이제 Big Commerce Platform(그것이 Physical Centric하건, Online Centric 하건간에 상관없이) 사업자의 관심사가 될 것이다. (*Redemption Loop에 대한 상세 내용은 "커머스 플랫폼의 성공, Redemption Loop를 닫는데 달렸다" 참조)

Amazon Dash는 아마존이 그 동안 못따먹은 금단의 사과와도 같았던 식료품 시장을 e-Commerce안으로 끌어들이는 일종의 매개(Medium)이자, IoT Commerce의 가능성을 보여주는 기기이다. 또한 기존 Amazon Prime 서비스 가입고객이면서, AmazonFresh 가입고객에게만 주어지는 제한적 옴니 채널의 상징이기도 하다.

제프베조스가 원하는 것 처럼 AmazonFresh가 기존 아마존 고객의 성향을 Monthly Customer에서 Weekly Customer로, 또는 Daily Customer(한달에 한 번 구매하는 고객에서 일주일 또는 하루에 한 번 구매하는 고객으로의 전환, 상품구매에 따른 매출 증가)로 전환하는 기폭제 역할을 한다면, 그것은 기존 온-오프라인 커머스 시장을 통틀어 대 격변이 일어나는 전환점이 될 것이다.

![[스타트업 창업 파이터] 로쉬코리아 “액티브시니어를 위한 디즈니플러스를 꿈꾸다”](https://verticalplatform.kr/wp-content/uploads/2023/08/maxresdefault-218x150.jpg)

![[스타트업 창업 파이터]블루웨일컴퍼니, “남는 공간으로 임대업 하세요!”](https://verticalplatform.kr/wp-content/uploads/2023/08/mqdefault-218x150.jpg)

![[스타트업 창업 파이터]블루웨일컴퍼니, “남는 공간으로 임대업 하세요!”](https://verticalplatform.kr/wp-content/uploads/2023/08/mqdefault-320x160.jpg)