[암호화폐 가치 평가 모델 시리즈]

1주차: Store of Value & Token Velocity Thesis 모델

2주차: NVT Ratio & Daily Active Addresses(DAA)

3주차: INET Valuation model & Use case

FindChain팀은 지난 1회차에서 'Store of Value & Token Velocity Thesis 모델'을 시작으로 암호화폐 가치평가에 대한 5가지 모델을 소개하고 있다. 이번 시간에는 암호화폐 거래량과 사용자 수에 따라 네트워크의 가치를 추정하는 'NVT Ratio'와 'Daily Active Addresses'를 소개하고자 한다.

참조로 금번 주제를 준비하며 다양한 글을 접하고 필자의 주관을 녹여 본문을 완성했다. 그러므로 이번 주제에 대하여 더 합리적인 의견과 정보를 제보하고픈 분이 계시다면 언제든지 피드백 주시기를 바란다.

Contents Contributor : 최유리 PD

- NVT Ratio (Network Value to Transaction Ratio)

1) 개념 소개

‘NVT Ratio’는 암호화폐의 가치를 평가할 때 블록체인 네트워크 내 암호화폐 거래량(온체인)을 기준으로 삼는 모델이다. 이 모델은 비트코인처럼 가치저장 및 결제 수단이라는 본질을 지닌 암호화폐를 평가하는데 활용할 수 있다. 참조로 NVT Ratio는 “현재 시점에서의 비트코인은 얼마가 적정선이다”를 알려주기보다는 “특정 시점에서의 비트코인의 가격은 버블이다/아니다”를 보여주는 지표이다.

2) 매커니즘

NVT Ratio는 Chris Burniske, Willy Woo, Coinmetrics팀 등에 의해 알려진 모델로, 비트코인의 PER이라고도 불린다. 그 별명답게 주식 시장에서의 가치평가에 가장 많이 활용되는 PER(Price Earnings Ratio) 지수를 응용한 모델이다. PER을 구하는 공식은 다음과 같다.

PER = 주가 ÷ 주당순이익(EPS) = 시가총액 ÷ 당기순이익

그렇다면 NVT Ratio를 구하는 공식은 어떨까?

NVT Ratio = Network Value(네트워크 가치) ÷ Daily Transaction Value (일일거래량)

두 공식이 서로 비슷하다. 다만 NVT Ratio는 PER을 구하는 공식에서의 ‘시가총액’을 ‘네트워크 가치’로, 그리고 ‘당기순이익’은 ‘온체인에서의 일일 거래량’으로 대체한다. 여기서 '네트워크의 가치'란 주식시장에서 말하는 '시가총액'과 그 개념이 흡사하다.

- 시가총액(Market cap) = 발행주식수 x 주가

- 네트워크 가치 = 유통되고 있는 코인의 수 x 코인의 가격

PER에서의 당기순이익을 NVT Ratio에서는 ‘일일 거래량’으로 대신하는데, 이는 가치저장 및 거래라는 목적으로 사용되는 암호화폐의 특성상 "온체인에서 거래되는 암호화폐의 흐름이 기업의 매출과 흡사하다"는 관점으로 접근하기 때문이다. 덕분에 온체인에서 이루어지는 거래량만 상수값으로 대입하므로 거래소에서 이루어지는 투기적인 가격변동은 반영되지 않는다는 장점이 있다.

(NVT 설명문/ 원문 참조)

“However since Bitcoin at its essence is a payments and store of value network, we can look to the money flowing through its network as a proxy to 'company earnings'.”

이렇게 구해지는 NVT Ratio는 http://charts.woobull.com/bitcoin-nvt-ratio/ 에서 수시로 열람 가능하다.

상단의 링크를 클릭해서 나오는 그래프는 로그차트(Log Scale)이다. 로그차트는 장기적인 시세의 등락이나 성장률을 확인할 때 유용한 그래프 유형이다. 일정 기간 동안의 가격 변화를 선으로 연결하는 선형차트(Linear Scale)와 달리 로그차트는 기존 가격 대비 현재 가격의 상승률/하락률을 퍼센테이지(%)로 나타낸다.

예를 들어, 일정 기간 동안 A코인의 가격이 100만원에서 200만원으로 올랐고 B코인의 가격은 1,000만원에서 2,000만원으로 올랐다고 가정하자.

(ex. 선형 차트)

A코인: 100만원 -> 200만원, 총100만원 상승

B코인: 1,000만원 -> 2,000만원, 총 1,000만원 상승

선형 차트에서 100만원과 1000만원은 변동폭의 차이가 어마어마하게 크다. 그러나 동일한 사실을 로그 차트로 보면 어떨까? A코인과 B코인 모두 일정 기간 동안에 가격이 100%씩 성장하며 비슷한 성장세를 보였다는 관점의 그래프가 나온다.

(ex. 로그 차트)

A코인: 100만원 -> 200만원, 총 100% 상승

B코인: 1,000만원 -> 2,000만원, 총 100% 상승

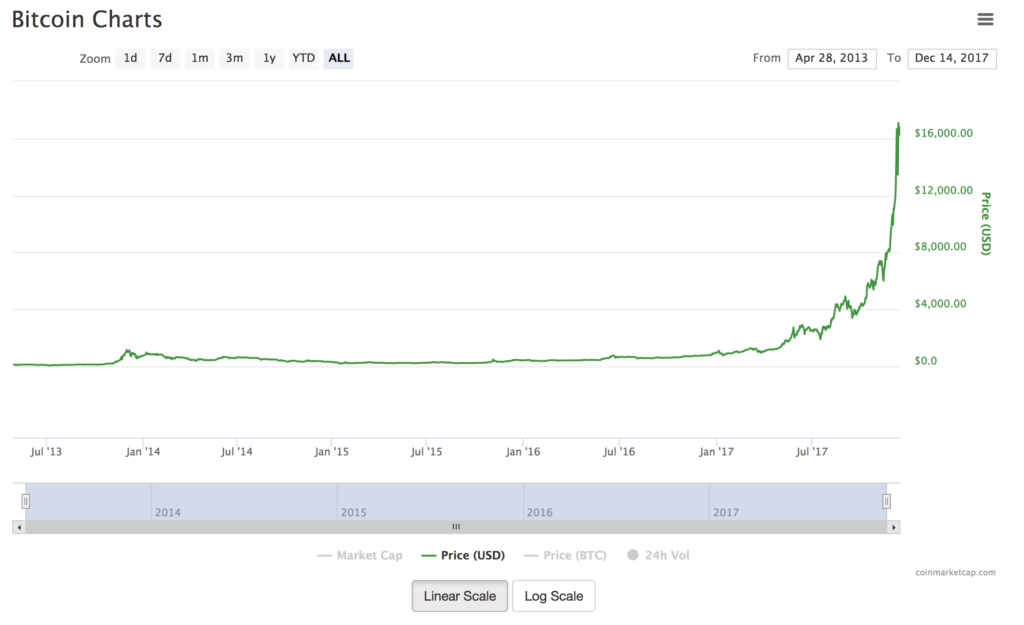

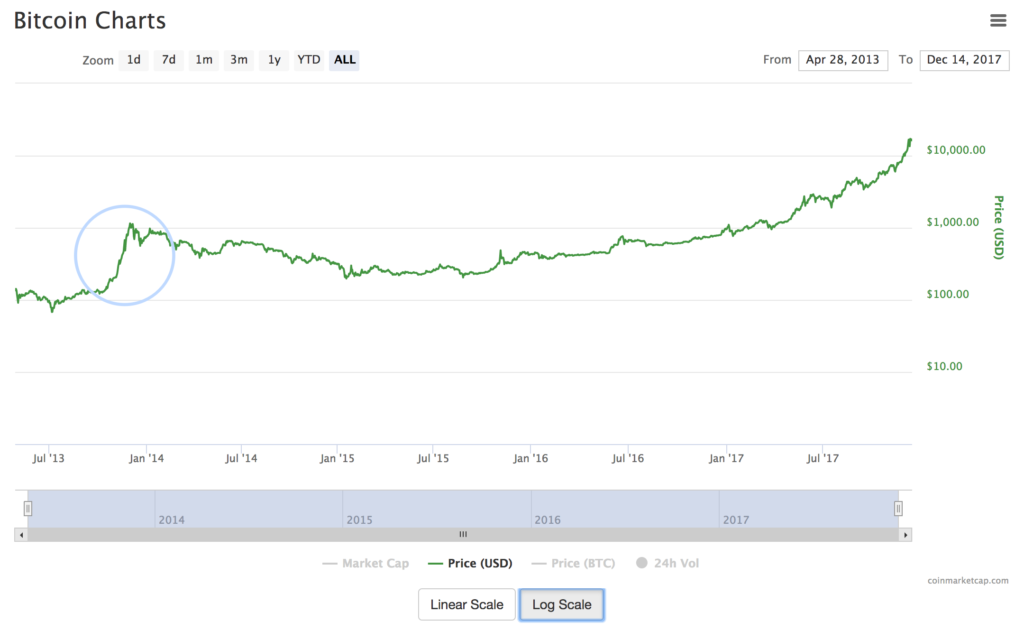

참고 삼아 실제 암호화폐의 가격 변동률을 각각 선형 그래프/로그 그래프로 확인해보자.

한 눈에 보아도 그래프 간의 차이가 도드라진다. 선형차트에서는 가격 변동의 흐름이 극단적이지만 로그차트에서는 가격 상승/하락의 변동폭이 비교적 작다.

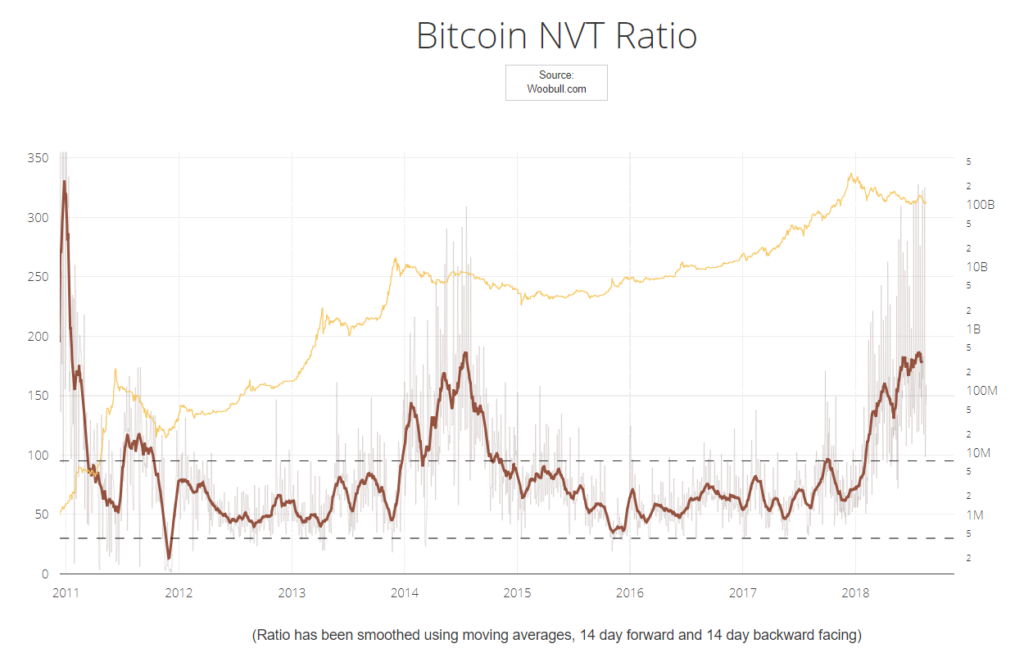

자 그럼 다시 본론으로 돌아오자. NVT Ratio 모델은 Chris Burniske , Willy Woo 및 Coinmetrics팀에 의해 대중들에게 소개되었다. 이중에서도 Willy Woo는 2011년부터 2017년까지의 비트코인의 네트워크 가치(Market cap)와 NVT Ratio지표를 비교하여 해당 기간 동안의 비트코인 가격이 버블인지 아닌지를 판단하는 근거를 설명하였다. 하단의 이미지를 보면 비트코인 네트워크의 가치가 변화하는 것과 NVT Ratio의 등락률 사이에 연관성이 나타나고 있다.

갈색선 그래프(NVT Ratio)에서 노란색으로 표시된 부분이 NVT Ratio가 과도하게 높아진 시점이며, 이때마다 노란선 그래프(네트워크 가치)가 하락하고 있다. 즉 비트코인의 온체인 거래량이 증가하는 속도보다, 거래소에서 매매되는 비트코인 가격의 상승 속도가 월등히 빠른 현상, 이른바 거품이 낀 것이다. 이런 현상이 일어날 때 네트워크의 가치 성장률은 조정을 거치며 하락세를 보인다.

Willy Woo는 자신의 글에 NVT Ratio의 정상범위가 어디서부터 어디까지인지 구체적으로 언급하지 않았다. 다만 위의 이미지를 보면 대략 30~95 사이가 정상 범위(평범한 등락폭)임을 알 수 있다. 정상 범위를 넘어서 NVT Ratio가 과도하게 높아지면 이는 블록체인 네트워크가 지니는 본연의 가치에 비해 암호화폐의 가격이 고평가를 받고 있다는 의미다.

3) 이 모델의 한계 및 적용 가능한 모델

- 활용가능성

비트코인처럼 온체인에서의 트랜잭션의 양과 네트워크의 가치 사이에 그 상관관계가 밀접한 암호화폐인 경우 NVT 비율을 통해 현재 가격이 버블인지 아닌지를 유추할 수 있다.

다만 로그 차트로 장기적인 추세를 표현하는 NVT Ratio의 특성상, 암호화폐의 가격이 합리적인지 아닌지를 유추하기 위해서는 비교적 장기간 축적된 데이터가 필요하다. 아직까지는 비트코인이 이러한 조건들을 충족하는 듯 하다. 이외에는 이더리움이 트랜잭션 양과 네트워크 가치 사이에 연관관계가 깊고, 비교적 초기인 2015년에 런칭되었으므로 장기간 데이터가 더 모이면 NVT Ratio를 적용하여 암호화폐 가치평가 시에 활용할 수 있을 것으로 보인다.

- 한계

NVT Ratio를 계산 시 적용하는 ‘일일거래량’은 일정 기간 동안 온체인에서 일어난 트랜잭션의 양을 기반으로 한다. 이러한 일일거래량은 거래된 암호화폐의 총량을 고려할 뿐, 몇 명의 사용자들에 의해 몇 번의 거래가 이루어졌는지를 반영하지 못한다. 조금 극단적이지만, 24시간 동안 두 명의 유저가 비트코인 네트워크에서 트랜잭션을 일으켰다고 가정해보자. 그런데 거래된 비트코인이 100BTC 이었다면 어떨까? 소수의 유저들에 의해 큰 금액이 오가고 대다수의 유저는 비트코인 네트워크를 이용하지 않더라도 이는 상수값에 반영되지 않는다.

이외에도 트랜잭션 정보를 일부 비공개처리하는 블록체인이라면 NVT Ratio를 계산할 수 없다. 또한 암호화폐를 보유하고 있는 유저에게 보상(이자)를 제공하는 블록체인의 경우에도 암호화폐의 가치 등락률이 네트워크의 유용성을 반영하지 않을 수도 있다. 이럴 경우에는 계산식에 넣을 상수값을 수정하는 것이 좋다.

- DAA (Daily Active Addresses/User)

1) 개념 소개

일반적으로 매출이 없는 사업의 가치를 평가할 때 DAU(Daily Active User, 일일 활성화 유저) 지표를 종종 활용한다. 이러한 DAU를 블록체인의 네트워크 가치를 산정하는 데 적용한 것이 DAA(Daily Active Addresses, 일일 활성화 계정)이다. DAU의 ‘User(유저)’를 DAA에서는 ‘Address(계정)’으로 바꿔부를 뿐이며 DAA와 DAU가 의미하는 바는 흡사하다.

2) 메커니즘

DAU는 서비스나 앱에 대한 유저들의 고착성(Stickness)을 계산하는 데 활용되기도 한다. 특정 서비스에 대한 고착성이 클수록 사용자의 재방문율도 높아지며 이를 공식으로 표현하면 아래와 같다. 숫자가 클수록 재방문율이 높다는 의미이다.

고착성(Stickness) = (DAU / MAU)*100

* MAU(Monthly Active User): 월간 활성화 사용자

하루 동안 방문한 사용자의 수를 집계하는 것이 DAU이며, 한 유저가 여러 번 접속하더라도 최초 1회 방문만 방문횟수로 집계한다. 보통은 SNS 또는 모바일 플랫폼에서 사용자의 참여 빈도를 나타낸다. 따라서 DAA는 암호화폐 가치를 평가하는 모델이라기보단 다른 가치평가 모델을 보완해주는 지표에 가깝다.

DAA를 살펴보는 이유는 최종적으로 시장에서 거래되는 암호화폐의 가치가 블록체인 네트워크의 내재 가치, 즉 네트워크의 유용성과 연결되기 때문이다. 만일 블록체인 네트워크가 많은 사람들에게 지속적으로 필요한 가치를 제공한다면 유저들은 해당 네트워크를 자주 방문할 것이다. 즉 DAU가 점차 증가하거나 높은 수치로 유지된다면 네트워크의 가치가 높다고 유추할 수 있다.

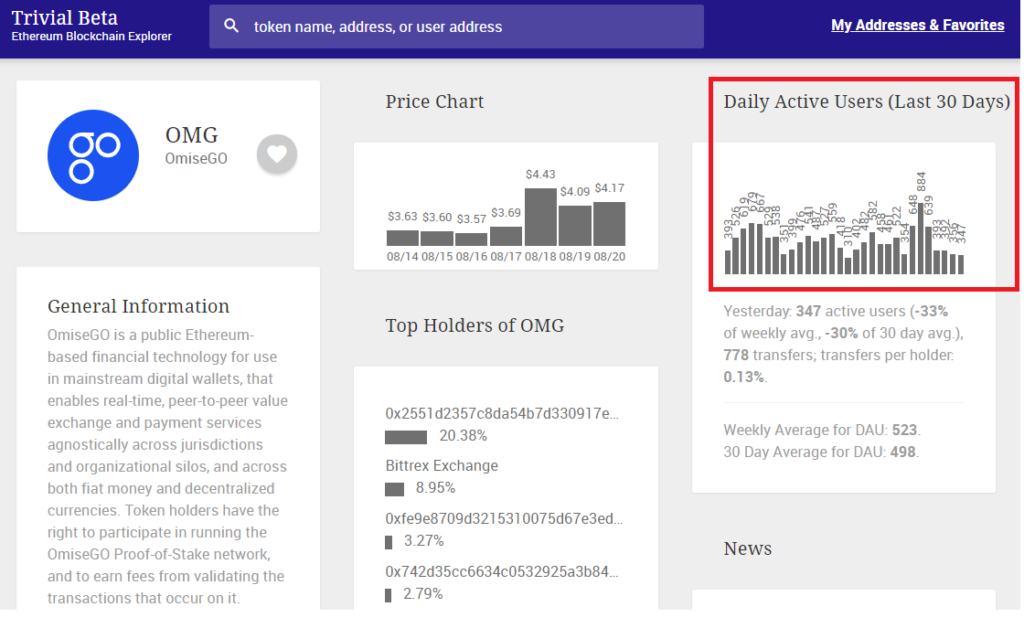

이더리움을 기반의 Dapp별 DAU가 궁금하다면 여기에서 열람할 수 있다.

3) 이 모델의 한계 및 적용 가능한 모델

- 활용 가능성 및 한계

DAA는 다른 가치 평가 모델을 보완하는 지표로 활용할 수 있다. 예를 들어, 앞서 언급했던 NVT Ratio는 '상수값으로 총 거래량만 고려하기에 몇 명의 사용자가 얼마만큼의 암호화폐를 거래했는지를 알 수 없다'라는 문제가 있었다. '하루 동안 몇 개의 계정이 비트코인 네트워크에서 트랜잭션을 일으켰는지(혹은 몇 개의 계정이 네트워크에 접속했는지)'에 관한 지표가 있다면 NVT Ratio이 놓친 부분을 보완해줄 수 있다.

더 나아가 월간 활성화 사용자(MAU) 값을 통해 서비스의 가치를 추정해볼 수도 있다.

서비스 가치 = 월간 활성화 사용자 수(MAU) X 사용자 인당 가치

그러나 MAU나 DAU를 통해 서비스 가치를 추정하는 경우엔 '한 유저당 가치를 어떻게 매길 것인가'에 대한 이슈가 생긴다. 비록 계산식은 같아도 서비스 제공 주체마다 사용자당 가치를 다르게 평가하므로 일관성이 떨어지기 때문이다. 게다가 만일 블록체인 네트워크 내에서서의 사용자들이 다양한 역할을 가지고 있다면(ex.서비스 구매자/서비스 제공자/저장공간 제공자/증인 등등) 각 역할마다 그에 맞는 다른 가치를 매겨야 한다. 이는 아주 복잡한 작업이 될 것이다.

널리 사용되는 지표인 만큼 DAU(DAA)의 한계점에 대한 목소리도 많다. 그 중에 하나는 "무조건 접속자/사용자 수가 많을수록 네트워크의 가치가 높아지는 것은 아니다. 그보다는 사용자들이 서로 얼마나 많이 연결되어 있는지가 더 중요하다"는 의견이다.

자, 여기까지 암호화폐 가치평가 모델 2부 ‘NVT Ratio & Daily Active Addresses(DAA)’를 살펴보았다. 자료를 조사하며 ICO를 통해 수백억원 대의 투자가 이루어지고 있는 데 반해, 암호화폐의 적정 가격을 추정하는 평가모델은 적다는 인상을 받았다. 물론 시간이 지나 블록체인 기반의 새로운 경제 시스템이 일상적으로 자리를 잡는다면 이를 평가하는 모델들도 더 정교해질 것이다.

다만 아무리 정교한 모델이 등장하더라도 뚝딱 계산기 두드린 것처럼 확실한 답을 기대하진 않아야겠다. 오늘 날의 주식시장에도 수많은 기업 가치평가 방법 및 다양한 지표들이 존재하지만 어느 하나만 활용하지 않는 것처럼, 이러한 모델들은 상호보완적으로 참조해야할 것이이다.

자, 이제 [암호화폐 가치 평가 모델 시리즈]도 막바지를 달리고 있다. 1~2부에 거쳐 4가지 모델들을 소개했으니, 마지막 시간에는 ‘INET Valuation model’을 소개드리고자 한다.

참조자료

- [Willy Woo] Introducing NVT Ratio (Bitcoin's PE Ratio), use it to detect bubbles

https://woobull.com/introducing-nvt-ratio-bitcoins-pe-ratio-use-it-to-detect-bubbles/

- Today’s Crypto Asset Valuation Frameworks (Ashley Lannquist)

https://blockchainatberkeley.blog/todays-crypto-asset-valuation-frameworks-573a38eda27e

- Is Bitcoin In A Bubble? Check The NVT Ratio (Willy Woo)

https://www.forbes.com/sites/wwoo/2017/09/29/is-bitcoin-in-a-bubble-check-the-nvt-ratio/

- 다양한 암호화폐 가치평가 프레임워크 간단 요약

https://steemit.com/kr/@challengekim/valuation?sort=new

- Rethinking Network Value to Transactions (NVT) Ratio (Dmitry Kalichkin)

https://medium.com/cryptolab/https-medium-com-kalichkin-rethinking-nvt-ratio-2cf810df0ab0

- Bitcoin Valuation Metrics (Rich Apodaca)

https://bitzuma.com/posts/bitcoin-valuation-metrics/

- Network Value to Transactions Ratio (Coin Metrics)

https://coinmetrics.io/nvt/#assets=btc,eth

- Bitcoin NVT Ratio

http://charts.woobull.com/bitcoin-nvt-ratio

- 로그 스케일 그래프 설명글

https://steemkr.com/kr/@mastertri/6c5siq

- 기업가치 평가 방식, 인터넷 기사

http://news.bizwatch.co.kr/article/market/2014/03/24/0001

![[스타트업 수첩 08p] 암호화폐 로보어드바이저 서비스, ‘헤이비트(Heybit)’](https://verticalplatform.kr/wp-content/uploads/2019/03/헤이비트-218x150.png)